- Risultati in linea con la Guidance

- Ricavi: €3,3 miliardi

- EBITDA: €235,6 milioni

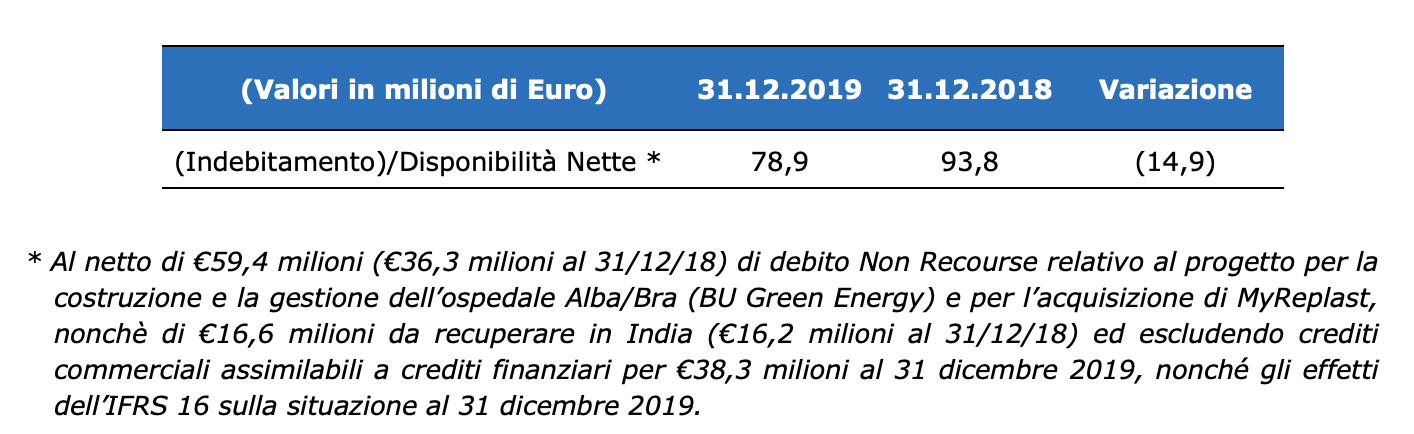

- Disponibilità Nette Rettificate: €78,9 milioni

- Acquisizioni di nuovi contratti per €3,2 miliardi

- Portafoglio ordini a €6,4 miliardi

- Deliberata la proposta di destinazione dell’utile di esercizio e di distribuzione di dividendi per complessivi €38,1 milioni

Milano, 11 March 2020 – Il Consiglio di Amministrazione di Maire Tecnimont S.p.A. riunitosi in data odierna ha esaminato e approvato il Progetto di Bilancio di Esercizio ed il Bilancio Consolidato di Gruppo 2019, che chiudono rispettivamente con un utile netto di €30,7 milioni e un utile netto consolidato di €114,7 milioni.

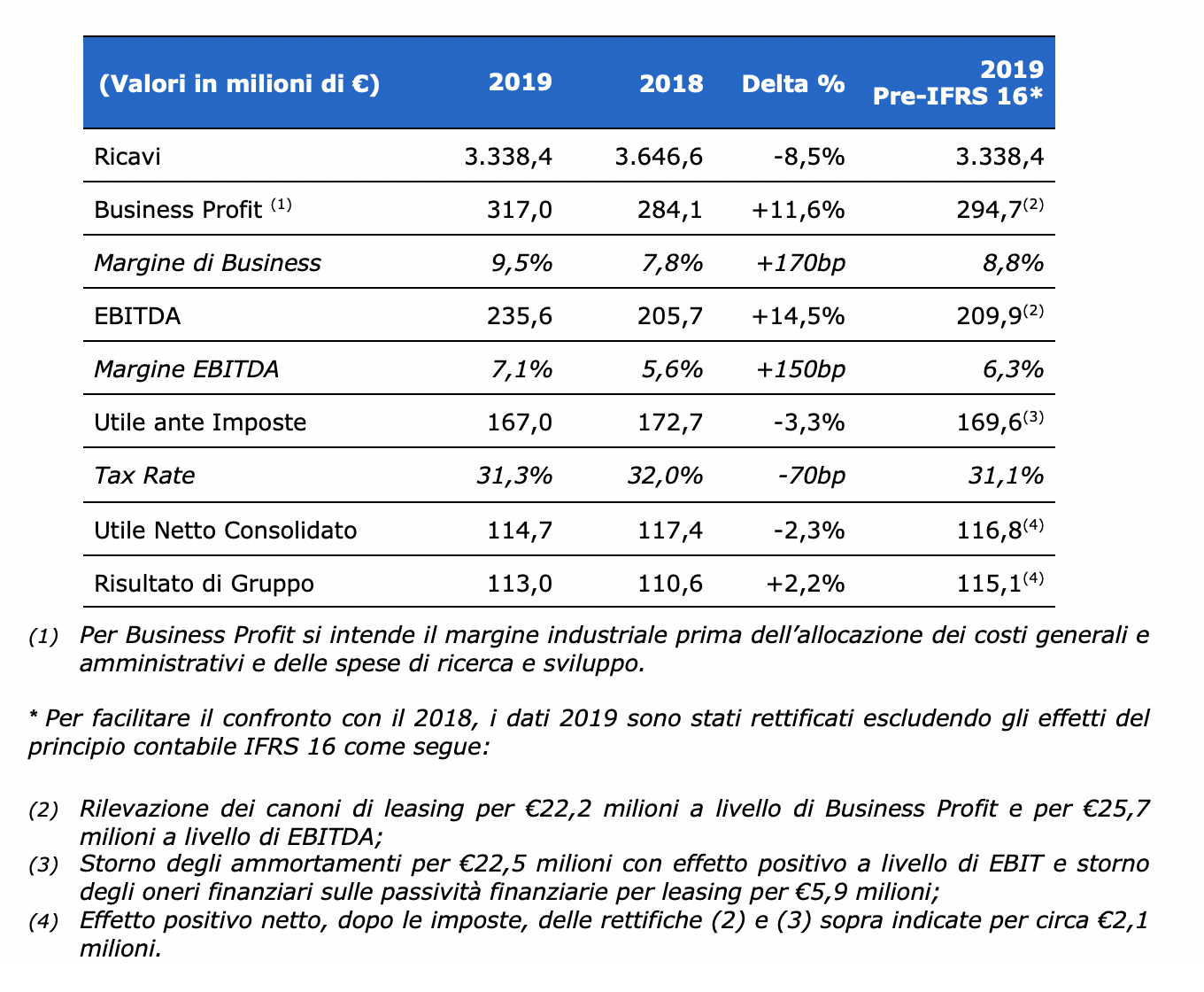

HIGHLIGHTS CONSOLIDATI

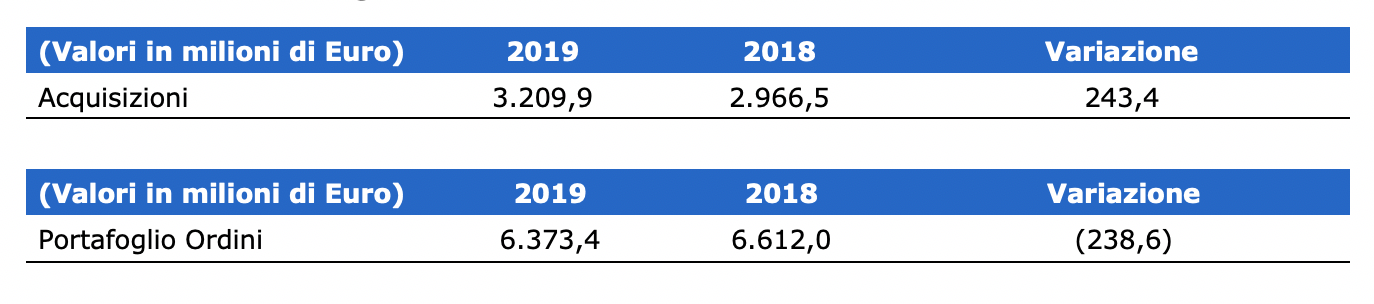

ACQUISIZIONI E PORTAFOGLIO ORDINI

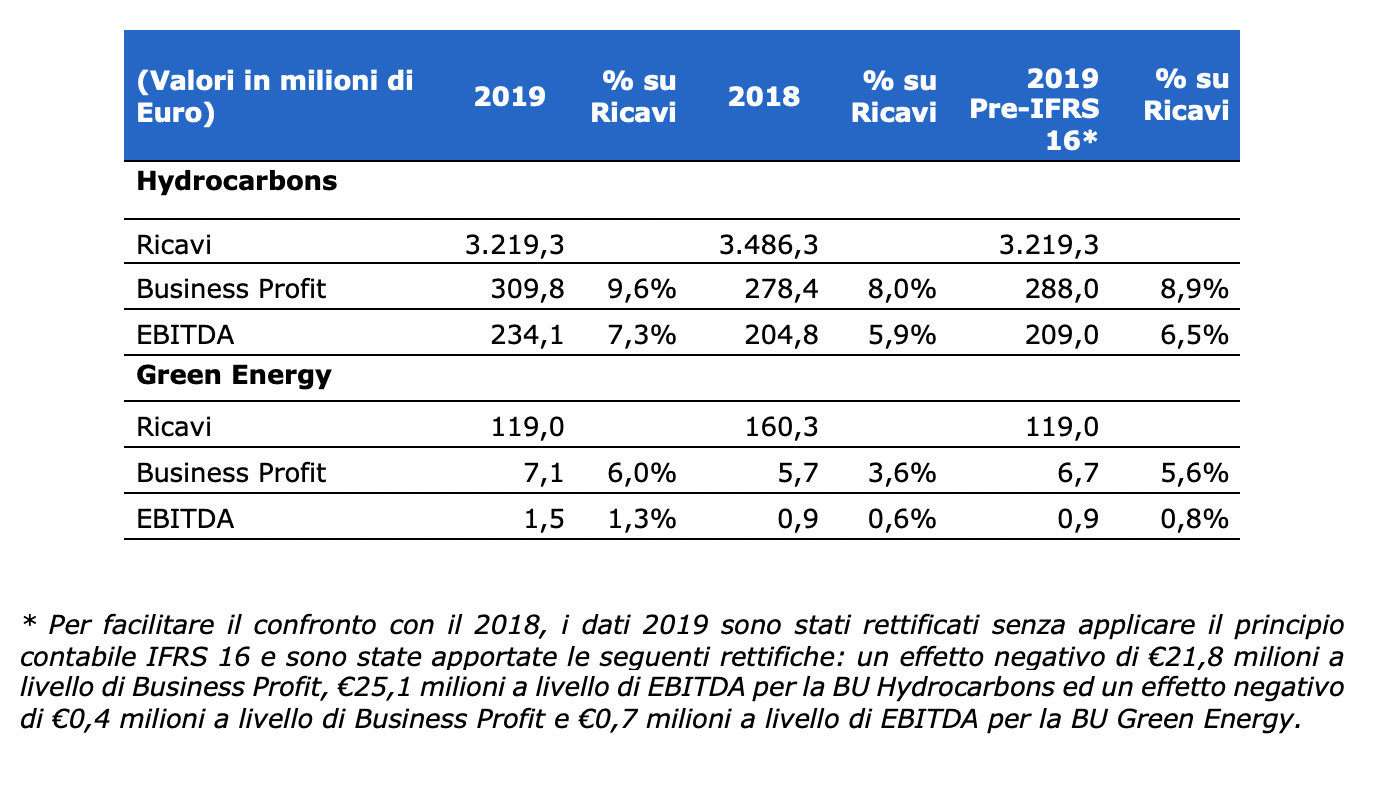

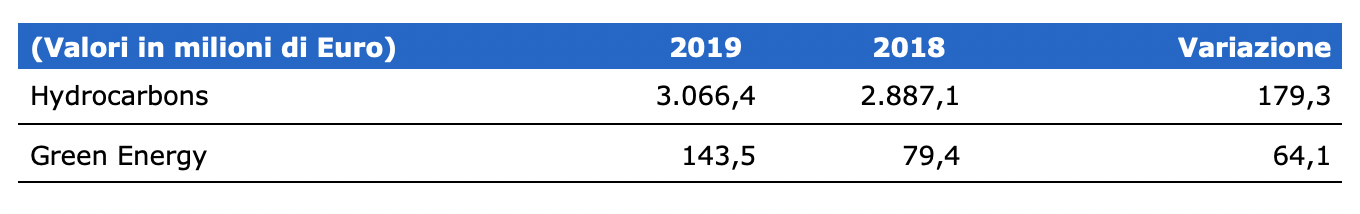

HIGHLIGHTS ECONOMICI PER BUSINESS UNIT

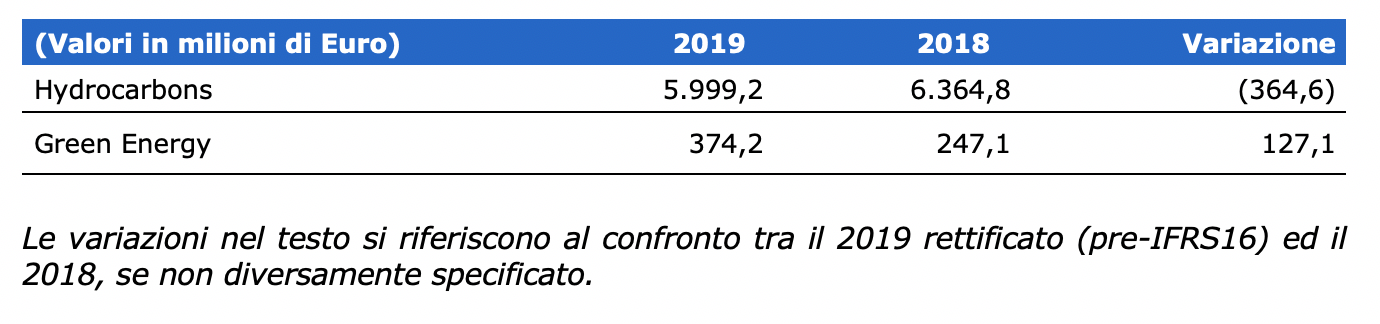

ACQUISIZIONI PER BUSINESS UNIT

PORTAFOGLIO ORDINI PER BUSINESS UNIT

Risultati economici consolidati al 31 dicembre 2019

I Ricavi del Gruppo Maire Tecnimont ammontano a €3.338,4 milioni, in decremento dell’8,5%. I volumi realizzati riflettono l’evoluzione dei progetti in portafoglio ed il loro andamento, non lineare nel tempo, dipendente dalla programmazione dei singoli lavori. In particolare, nel 2019, la produzione riflette sia il raggiungimento di una fase ormai conclusiva delle principali commesse EPC degli anni passati - non ancora pienamente compensata dalle nuove acquisizioni che risultano ancora nelle fasi iniziali - sia un phasing temporaneo di alcuni progetti EPC registrato nel terzo trimestre del 2019. La produzione riflette anche la natura dei contratti di recente acquisizione, incentrata su servizi di Engineering, Procurement, Construction Management e Commissioning che, per loro natura, esprimono volumi più ridotti.

Il Business profit rettificato è pari a €294,7 milioni, in miglioramento del 3,7%. Il Margine di Business rettificato è pari all’ 8,8%, in sensibile aumento rispetto al 7,8%, a seguito del temporaneo cambio di mix dei progetti in portafoglio.

I costi generali e amministrativi rettificati sono pari a €78,1 milioni, con un’incidenza sui ricavi consolidati di circa il 2,3%, superiore rispetto al 2018, ma sostanzialmente in linea con gli ultimi trimestri del 2019.

L’EBITDA rettificato è pari a €209,9 milioni, in aumento del 2,0%, principalmente come conseguenza di una marginalità più elevata nonostante i minori volumi consuntivati nel 2019. Il margine rettificato sui ricavi è pari al 6,3%, in sensibile aumento rispetto al 5,6%, quale espressione del differente mix di produzione.

La voce ammortamenti, svalutazioni e accantonamenti ammonta a €24,2 milioni, in aumento del 19,8%, principalmente a seguito dell’entrata in ammortamento di nuovi asset funzionali all’attività del Gruppo, dell’ammortamento di impianti e macchinari a seguito dell’acquisizione nel 2019 da parte della controllata NextChem della società MyReplast Industries, degli ammortamenti della voce Costi Contrattuali e per accantonamenti anche su crediti per rischi legati a vecchie iniziative in ambito infrastrutturale.

Il Risultato Operativo (EBIT) rettificato è pari a €185,7 milioni, sostanzialmente invariato, ma con una marginalità in aumento al 5,6% rispetto al 5,1%.

Il Risultato netto della gestione finanziaria rettificata esprime oneri netti per €16,0 milioni in peggioramento di €3,2 milioni. Il dato del 2019 include oneri pari a €5,8 milioni per la svalutazione di un Bond Convertibile emesso dalla società partecipata Siluria Technologies Inc.

L’Utile ante imposte rettificato è pari a €169,6 milioni, in riduzione dell’ 1,8%, a fronte del quale sono state stimate imposte per un ammontare pari a €52,8 milioni. Il Tax Rate è pari a circa il 31,1%, in miglioramento rispetto al 32,0%, ed in linea rispetto a quello normalizzato mediamente espresso negli ultimi trimestri, tenuto conto delle diverse geografie in cui è svolta l’attività operativa del Gruppo.

L’Utile Netto Consolidato rettificato è pari a €116,8 milioni, sostanzialmente invariato. Il Risultato di Gruppo rettificato e’ pari a €115,1 milioni, in aumento del 4,1%.

La Posizione Finanziaria al 31 dicembre 2019 (al netto delle componenti già indicate nella nota alla relativa tabella a pagina 2) mostra Disponibilità Nette per €78,9 milioni, rispetto a €93,8 milioni al 31 dicembre 2018. Il dato al 31 dicembre 2019 beneficia di un’importante generazione di cassa nell’ultimo semestre dell’anno pari a €231,1 milioni, legato all’attesa evoluzione positiva del Capitale Circolante Netto. I flussi dell’attività operativa recepiscono anche il pagamento di dividendi riferiti all’esercizio 2018 per €39,1 milioni e di imposte pari a €52,9 milioni.

Il Patrimonio Netto Consolidato ammonta a €448,9 milioni, in aumento di €106,3 milioni rispetto al 31 dicembre 2018, grazie al risultato del periodo, unitamente alle variazioni positive della riserva di Cash Flow Hedge degli strumenti derivati di copertura legata essenzialmente alle variazioni positive del mark to market degli strumenti derivati stipulati a copertura dell’esposizione al rischio di cambio dei flussi connessi ai ricavi e ai costi di commessa al netto del relativo effetto fiscale e della riserva di traduzione dei bilanci in valuta, e tenuto conto del pagamento di €39,1 milioni in dividendi relativi all’esercizio 2018 e della variazione negativa della Riserva di Valutazione in relazione alla valutazione al fair-value di alcune attività finanziarie.

Andamento economico per Business Unit

BU Hydrocarbons

I ricavi ammontano a €3.219,3 milioni, in diminuzione del 7,7% per gli stessi motivi commentati a livello consolidato. Il Business Profit rettificato è pari a €288,0 milioni, in aumento del 3,5%, ed equivale a un Margine di Business rettificato dell’8,9%, in aumento rispetto all’8,0%. L’EBITDA rettificato è pari a €209,0 milioni, con una marginalità del 6,5%, in sensibile aumento rispetto al 5,9%.

BU Green Energy

I ricavi ammontano a €119,0 milioni, in diminuzione del 25,7% a seguito della conclusione delle commesse in portafoglio nel settore delle fonti rinnovabili per impianti di grandi dimensioni non ancora sostituite da nuove acquisizioni, e dalla fase conclusiva anche di un’iniziativa nell’ambito ospedaliero. Contemporaneamente si è registrato l’avvio delle attività della controllata NextChem, operante nel settore dell’Economia Circolare e della transizione energetica, a seguito dell’investimento nel primo impianto avanzato di riciclo della plastica. Il Business Profit rettificato è pari a €6,7 milioni, in aumento del 17,2%, con un Margine di Business rettificato pari al 5,6%, rispetto al 3,6%. L’EBITDA rettificato è pari a €0,9 milioni, in linea con quanto registrato nell’esercizio precedente.

Acquisizioni e Portafoglio Ordini

Grazie alle acquisizioni del 2019, che ammontano a €3.209,9 milioni, il Portafoglio Ordini al 31 dicembre 2019 è pari a €6.373,0 milioni. In particolare, rientrano nei nuovi ordini:

• un contratto EP rimborsabile per Exxon Mobil relativo all’implementazione di nuove e innovative unità di processo nel complesso petrolchimico di Baytown negli Stati Uniti;

• un contratto EPC da parte di una controllata di ENI per l’ammodernamento della raffineria di Luanda, in Angola;

• un contratto EPC da parte di ANWIL per l’implementazione di una nuova unità di granulazione in Polonia in grado di produrre diverse tipologie di fertilizzanti;

• un contratto per servizi di licensing, Process Design Package (PDP) e fornitura di equipment proprietario per un nuovo impianto di urea per ShchekinoAzot in Russia.

• un contratto EPC per INA-Industrija Nafte per la realizzazione di un nuovo complesso di Delayed Coking per la raffineria di Rijeka in Croazia;

• un accordo che prevede la preliminare esecuzione di servizi di ingegneria specialistica e la successiva esecuzione di un progetto, su base EPC, con Eurochem, per un nuovo impianto di fertilizzanti a Kingisepp in Russia.

Fatti di rilievo successivi al 31 dicembre 2019

•In data 29 gennaio 2020, Maire Tecnimont ha confermaTO la posizione (“B”) nella classifica del Carbon Disclosure Project (CDP), l’organizzazione internazionale no-profit specializzata nella valutazione e nella misurazione delle performance ambientali delle principali società quotate.

•In data 10 febbraio 2020, NextChem ha annunciato di aver siglato un’alleanza con Saola Energy per licenziare a livello internazionale una tecnologia per la produzione di Diesel Rinnovabile (Hydrotreated Vegetable Oil, detto HVO) da oli vegetali e grassi residui.

•In data 11 marzo 2020, Maire Tecnimont ha annunciato l’acquisizione di nuovi contratti per un valore complessivo di circa €220 milioni nel core business, principalmente in Europa.

Evoluzione prevedibile della gestione

Alla fine dell’esercizio 2019, il Gruppo continua a mantenere un elevato portafoglio ordini e, grazie anche ai contratti dei quali se ne prevede la finalizzazione nei prossimi mesi, si è assicurato il perseguimento di buone performance industriali.

Grazie ad un modello organizzativo flessibile e a processi strutturati per operare su base multilocale, l’esecuzione delle attivita’ sui vari progetti, allo stato, prosegue in linea con la programmazione condivisa con i committenti cosi’ come le attivita’ commerciali nelle diverse aree geografiche in cui il gruppo ha individuato progetti target da perseguire. Tutto cio’ nonostante i provvedimenti posti in essere a livello nazionale ed internazionale dalle autorita’ locali per fronteggiare gli effetti causati dal contagio del cosiddetto “Corona Virus”.

Nonostante l’incertezza sugli impatti derivanti dal “CoronaVirus” e dalle conseguenze sul prezzo del petrolio e dei suoi derivati, il contesto di mercato è previsto favorire investimenti nel segmento downstream con una particolare concentrazione sulle infrastrutture destinate alla trasformazione di petrolio e gas in prodotti petrolchimici e nell’ammodernamento di unità di raffinazione esistenti al fine di adeguare la tipologia e qualità dei prodotti finali alle mutate richieste di mercato, fortemente influenzate dalle recenti normative in campo ambientale.

Con riferimento al Progetto di Green Acceleration, il Gruppo, attraverso la controllata NextChem, prosegue nel percorso di crescita, grazie anche all’investimento avvenuto nel 2019 nel più efficiente impianto avanzato di riciclo meccanico di materiale plastico operativo in Europa, situato nel territorio nazionale, già utilizzato altresì come reference plant su scala industriale per l’attività commerciale dalla quale si attendono importanti sviluppi di mercato sia a livello nazionale che internazionale. Anche le alleanze strette di recente per la produzione di Diesel Rinnovabile e per la produzione di Idrogeno e Metanolo da rifiuti urbani, spingono la NextChem sempre piu’ al centro della transizione energetica che caratterizza l’attuale contesto di mercato.

Proposta di destinazione dell’utile di esercizio e di distribuzione di dividendi

Il Consiglio di Amministrazione, nella riunione odierna, ha deliberato di proporre all’Assemblea Ordinaria degli Azionisti di destinare l’intero utile dell’esercizio pari ad €30.727.467,52 e l’utilizzo di utili portati a nuovo per €7.394.822,59, per un ammontare complessivo di €38.122.290,11, da destinare agli azionisti attraverso il riconoscimento di un dividendo di €0,116, al lordo delle ritenute di legge, per ciascuna delle n. 328.640.432 azioni ordinarie, prive di valore nominale, ad oggi esistenti e aventi diritto al dividendo, con stacco cedola (cedola n. 6) in data 20 aprile 2020 (c.d. ex date) e messa in pagamento dal 22 aprile 2020 (c.d. payment date).

Ai sensi dell’art. 83 terdecies del Decreto Legislativo 24 febbraio 1998 n. 58 (“TUF”) la legittimazione al pagamento del dividendo è determinata con riferimento alle evidenze dei conti dell’intermediario di cui all’art. 83 quater, comma 3, del TUF, al termine della giornata contabile del 21 aprile 2020 (c.d. record date).

L’ammontare del dividendo complessivo proposto risulta essere un terzo del risultato netto consolidato consuntivato al 31 dicembre 2019. Il Consiglio di Amministrazione ritiene che tale proporzione consenta il riconoscimento di una adeguata remunerazione per gli azionisti e consenta altresì di proseguire nel percorso di rafforzamento patrimoniale, fattore indispensabile per operare in modo concorrenziale sui mercati internazionali.

***

Conference Call in Webcast

I risultati al 31 dicembre 2019 saranno illustrati oggi alle ore 17:30 nel corso di una conference call in audio-webcast tenuta dal top management.

La conference call potrà essere seguita in modalità webcast collegandosi al sito internet www.mairetecnimont.com e cliccando sul banner “Risultati Finanziari 2019” nella Home Page oppure attraverso il seguente link:

https://87399.choruscall.eu/links/mairetecnimont200311.html

In alternativa alla modalità webcast sarà possibile partecipare alla conference call chiamando uno dei seguenti numeri:

Italy: +39 02 805-8811

UK: +44 121 281-8003

USA: +1 718 705-8794

La presentazione illustrata dal top management sarà disponibile dall’inizio della conference call sul sito di Maire Tecnimont nella sezione “Investitori/ Risultati e Presentazioni/Risultati finanziari” (https://www.mairetecnimont.com/it/investitori/risultati-e-presentazioni/risultati-finanziari). La presentazione sarà altresì messa a disposizione sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it).

***

Dario Michelangeli, in qualità di dirigente preposto alla redazione dei documenti contabili societari, dichiara - ai sensi del comma 2, articolo 154-bis del D. Lgs. n. 58/1998 (“Testo Unico della Finanza”) - che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili. Il Progetto di Bilancio di Esercizio e il Bilancio Consolidato di Gruppo al 31 dicembre 2019 sarà messo a disposizione del pubblico, presso la sede legale della Società in Roma e la sede operativa in Milano, sul sito internet www.mairetecnimont.com (nella sezione “Investitori” – “Documenti e Presentazioni” nei termini di legge, nonché sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it). Questo comunicato stampa, e in particolare la sezione intitolata “Evoluzione prevedibile della gestione”, contiene dichiarazioni previsionali. Queste dichiarazioni sono basate sulle attuali stime e proiezioni del Gruppo, relativamente ad eventi futuri e, per loro natura, sono soggette ad una componente intrinseca di rischiosità ed incertezza. I risultati effettivi potrebbero differire significativamente da quelli contenuti in dette dichiarazioni a causa di una molteplicità di fattori, incluse una continua volatilità ed un ulteriore deterioramento dei mercati del capitale e finanziari, variazioni nei prezzi delle materie prime, cambi nelle condizioni macroeconomiche e nella crescita economica ed altre variazioni delle condizioni di business, oltre ad altri fattori, la maggioranza dei quali è al di fuori del controllo del Gruppo.

Maire Tecnimont S.p.A.

Maire Tecnimont S.p.A., società quotata alla Borsa di Milano, è a capo di un gruppo industriale leader in ambito internazionale nella trasformazione delle risorse naturali (ingegneria impiantistica nel downstream oil & gas, con competenze tecnologiche ed esecutive). Con la propria controllata NextChem opera nel campo della chimica verde e delle tecnologie a supporto della transizione energetica. Il Gruppo Maire Tecnimont è presente in circa 45 paesi, conta circa 50 società operative e un organico di circa 6.300 dipendenti, oltre a circa 3.000 professionisti della divisione elettro-strumentale. Per maggiori informazioni: www.mairetecnimont.com.

Institutional Relations and Communication

Carlo Nicolais, Ida Arjomand

Public.affairs@mairetecnimont.it

Media Relations

Image Building

Alfredo Mele, Carlo Musa, Alessandro Beretta

Tel +39 02 89011300

mairetecnimont@imagebuilding.it

Investor Relations

Riccardo Guglielmetti

Tel +39 02 6313-7823

investor-relations@mairetecnimont.it