- In forte crescita i risultati economici e finanziari

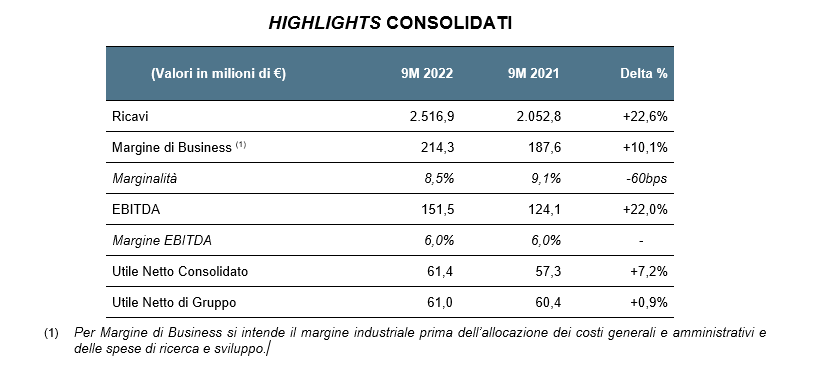

- Ricavi: €2.516,9 milioni (+22,6%)

- EBITDA: €151,5 milioni (+22,0%), con una marginalità del 6,0%

- Utile Netto: €61.4 milioni (+7,2%)

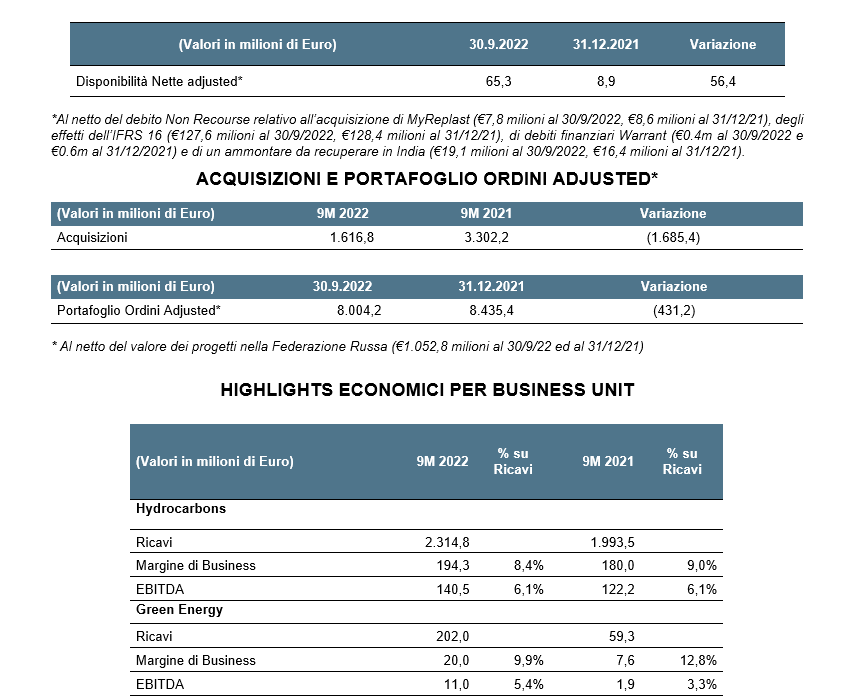

- Disponibilità Nette adjusted positive per €65,3 milioni in miglioramento di €56,4 milioni grazie ad una generazione di cassa di €213,6 milioni

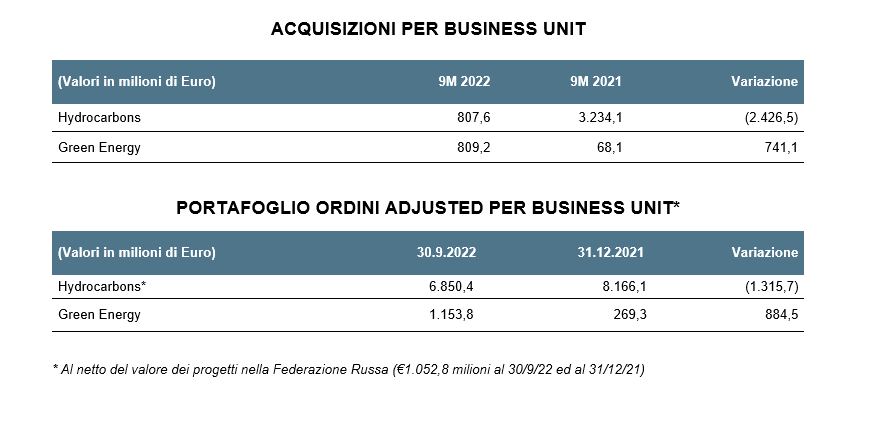

- Forte crescita del business Green Energy: più che quadruplicato il portafo-glio ordini a circa €1,2 miliardi

- Portafoglio ordini totale a €8 miliardi (che non include più i progetti nella Federazione Russa)

- Pipeline commerciale di €53,8 miliardi, di cui €7,7 miliardi relativi alla busi-ness unit Green Energy

- Assegnati a NextChem €194 milioni a fondo perduto dall’ “IPCEI Hy2Use” per uno dei primi impianti waste-to-hydrogen al mondo

- Guidance annuale confermata

Milano, 27 ottobre 2022 - Il Consiglio di Amministrazione di Maire Tecnimont S.p.A., riunitosi in data odierna, ha esaminato e approvato la Resoconto Intermedio di Gestione al 30 settembre 2022 che chiude con utile netto consolidato di €61,4 milioni.

Le variazioni nel testo si riferiscono al confronto tra i nove mesi del 2022 ed i nove mesi del 2021, se non diversamente specificato.

Risultati economici consolidati al 30 settembre 2022

I Ricavi del Gruppo Maire Tecnimont ammontano a €2.516,9 milioni, in aumento del 22,6%. I maggiori volumi realizzati riflettono l’attesa evoluzione dei progetti presenti nel rilevante portafoglio ordini, grazie sia alla progressione verso fasi di lavorazione in grado di esprimere maggiori volumi per i progetti già in esecuzione che all’avvio dei progetti recentemente acquisiti.

Il Margine di Business è pari a €214,3 milioni, in aumento del 14,2%, ed esprime una marginalità pari all’8,5%.

I costi generali e amministrativi sono pari a €56,6 milioni, in diminuzione dell’1,4% a seguito di un ulteriore efficientamento della struttura, con un’incidenza sui ricavi del 2,2% rispetto al 2,8%.

L’EBITDA, pari a €151,5 milioni, in aumento del 22,0% a seguito dei maggiori volumi consuntivati ed un contenimento dei costi di struttura. Il margine è pari al 6,0% in linea con il periodo precedente.

La voce ammortamenti, svalutazioni e accantonamenti ammonta a €37,2 milioni, in aumento a seguito dell’entrata in ammortamento di nuovi asset funzionali al processo di digitalizzazione dei processi industriali e per maggiori accantonamenti su crediti, in conseguenza della crisi russo-ucraina che ha inciso sui rating di alcuni clienti.

Il Risultato Operativo (EBIT) è pari a €114,3 milioni, in aumento del 22,2% con una marginalità del 4,5%.

Il Risultato netto della gestione finanziaria esprime oneri netti per €26,4 milioni rispetto a €11,6 milioni. Il dato dei nove mesi del 2022 incorpora il contributo negativo della valutazione netta di strumenti derivati per €9,1 milioni, che, invece, incidevano positivamente per €7,2 milioni nell’esercizio precedente, facendo quindi registrare una variazione negativa di circa €16,3 milioni.

La gestione finanziaria pura, depurata dagli effetti sopra menzionati al 30 settembre 2022, risulta sostanzialmente in linea rispetto all’esercizio precedente a seguito degli interessi riconosciuti su un indebitamento lordo superiore, compensati da maggiori interessi attivi grazie ad una liquidità più elevata.

L’Utile ante imposte è pari a €87,9 milioni a fronte del quale sono state stimate imposte per un ammontare pari a €26,4 milioni.

Il Tax Rate è pari al 30,1%, in linea, tenuto conto delle diverse geografie in cui è svolta l’attività operativa del Gruppo.

L’Utile Netto Consolidato è pari a €61,4 milioni, in aumento del 7,2%, a seguito di quanto sopra descritto. L’Utile Netto di Gruppo è pari a €61,0 milioni, in aumento dello 0,9%.

La Posizione Finanziaria al 30 settembre 2022 (al netto delle componenti già indicate nella nota alla relativa tabella a pagina 2) mostra Disponibilità Nette per €65,3 milioni, in miglioramento di €56,4 milioni rispetto al 31 dicembre 2021, grazie alla generazione di cassa operativa dei progetti in portafoglio per €213,6 milioni, e tenuto conto del pagamento del dividendo dell’esercizio 2021 di €60,1 milioni e delle variazioni negative del mark to market degli strumenti derivati per €132,8 milioni. Quest’ultima variazione negativa è essenzialmente una conseguenza dell’andamento dei tassi di cambio, principalmente del Dollaro rispetto all’Euro nel corso del 2022, per la situazione creatasi sui mercati valutari a seguito delle tensioni internazionali della crisi russo-ucraina. Al mark to market che ha inciso negativamente saranno contrapposti flussi finanziari operativi futuri in entrata rivalutati per pari importo.

Il Patrimonio Netto Consolidato ammonta a €473,4 milioni, in diminuzione di €53,9 milioni rispetto al 31 dicembre 2021. Nonostante il risultato consolidato positivo del periodo per €61,4 milioni e della variazione positiva della riserva di traduzione dei bilanci in valuta per €43,0 mi-lioni, il dato risente principalmente delle variazioni negative della riserva di Cash Flow Hedge per €103,3 milioni e del pagamento del dividendo dell’esercizio 2021 di €60,1 milioni.

Andamento economico per Business Unit

BU Hydrocarbons

I ricavi ammontano a €2.314,8 milioni, in aumento del 16,1% per gli stessi motivi commentati a livello consolidato.

Il Margine di Business è pari a €194,3 milioni, con una marginalità pari all’ 8,4%. L’EBITDA è pari a €140,5 milioni con una marginalità del 6,1%.

BU Green Energy

I ricavi ammontano a €202,0 milioni, in aumento del 240,6% a seguito anche di una costante crescita registrata nelle attività della società controllata NextChem, grazie agli accordi di cooperazione sottoscritti con varie controparti italiane ed internazionali ed all’inclusione di alcuni progetti ed iniziative di recente acquisizione che si caratterizzano per la loro componente green, ma non precedentemente classificati in questa Business Unit.

Il Margine di Business è pari a €20,0 milioni, con una marginalità pari al 9,9%. L’EBITDA ammonta a €11,0 milioni, con una marginalità del 5,4% rispetto a €1,9 milioni. Questo miglioramento è principalmente dovuto ai maggiori volumi del periodo e ad un differente mix di produzione.

Acquisizioni e Portafoglio Ordini

Grazie alle acquisizioni dei nove mesi 2022, che ammontano a €1.616,8 milioni, il Portafoglio Ordini al 30 settembre 2022 (che non include più i progetti nella Federazione Russa come indicato nella nota a pagina 2) è pari a €8.004,2 milioni.

In particolare, rientrano fra le acquisizioni del periodo:

• un contratto Engineering, Procurement e Construction (EPC) siglato con Covestro per un nuovo impianto di anilina ad Anversa, in Belgio, per un valore complessivo pari a circa €250 milioni;

• un contratto di EPCM per la realizzazione di un impianto di ammoniaca blu negli Stati Uniti per un valore pari a circa USD230 milioni;

• un contratto su base EPC per la realizzazione di un impianto synloop di ammoniaca a bassa intensità carbonica nel Medio Oriente;

• un contratto su base EPC per la realizzazione di un impianto di idrogeno verde in India;

• nuove aggiudicazioni e change order per un valore complessivo di circa €650 milioni, per li-censing, servizi di ingegneria e procurement (EP), nonché attività di EPC in Europa, Nord Africa, Medio Oriente, America del Nord e Asia.

Fatti di rilievo successivi al 30 settembre 2022

• Il 24 ottobre 2022 NextChem, a seguito dell’assegnazione di un contributo a fondo perduto di €194 milioni per uno dei primi impianti waste-to-hydrogen al mondo, nell’ambito del pro-getto Europeo “IPCEI Hy2Use”, ha iniziato la fase di ingegneria dell’Hydrogen Valley di Ro-ma ed ha assegnato a LanzaTech un contratto di ingegneria per la fornitura del design di processo per l’unità di etanolo circolare. Per l’iniziativa dell’Hydrogen Valley, NextChem ha agito in qualità di project developer e ha avviato un dialogo con primari soggetti finanziari e industriali al fine di addivenire ad una struttura partecipativa del progetto all’interno della quale sta valutando di mantenere una quota minoritaria.

• Il 27 ottobre 2022 Maire Tecnimont ha comunicato l’aggiudicazione di un progetto su base EPC per un impianto di LPG per conto di Sonatrach in Algeria del valore di USD380 milioni.

Evoluzione prevedibile della gestione

Il contesto generale di mercato significativamente influenzato dalle conseguenze delle tensioni geopolitiche internazionali continua a mantenere elevati alcuni fattori di incertezza e criticità che riguardano l’incremento generalizzato dei prezzi delle principali materie prime e la loro disponibilità, la logistica di trasporto e l’approvvigionamento in alcuni mercati.

In uno scenario di incremento del prezzo delle risorse naturali, originato da una forte ripresa della domanda per soddisfacimento energetico, continua la propensione agli investimenti in infrastrutture di trasformazione, sostenuta da una forte domanda delle varie commodity a livello globale, anche a seguito del venir meno, in particolare sui mercati occidentali, delle produzioni espresse dagli impianti ubicati nei paesi interessati dal conflitto in corso.

La spinta alla riduzione dell’impronta carbonica motiva il Gruppo a rafforzare sempre di più l’integrazione fra le tradizionali soluzioni tecnologiche al servizio delle attività downstream con innovative proposizioni tecnologiche green sviluppate internamente o comunque disponibili al Gruppo. La controllata NextChem prosegue con un forte impulso le attività di industrializzazione delle nuove tecnologie nei settori dell'economia circolare, delle bioplastiche/biocarburanti, della cattura della CO2, dell’idrogeno e dei fertilizzanti verdi.

Gli investimenti tecnologici finalizzati ad essere attori primari nella transizione energetica, adeguatamente accompagnati da un’efficiente azione commerciale, hanno già permesso di conseguire, anche per la divisione Green Energy, i primi contratti con clienti nazionali ed internazionali, con l’aspettativa di finalizzare ulteriori importanti opportunità nei prossimi mesi, anche in considerazione dell’assegnazione di incarichi per studi di fattibilità, destinati ad evolvere in iniziative di grande rilievo, con il sostegno finanziario di fondi europei e/o nazionali per l’innovazione e la transizione energetica.

Tenuto conto di quanto sopra rappresentato e assumendo un non peggioramento della situazione internazionale, si conferma la previsione di una forte crescita dei volumi rispetto all’esercizio 2021 e, di conseguenza, anche le previsioni economico-finanziarie comunicate al mercato nel corso dei trimestri precedenti.

***

Aggiornamento sull’esposizione verso la Federazione Russa

L’evoluzione del quadro sanzionatorio europeo, intervenuto dall’inizio della crisi Russia-Ucraina fino ad oggi, ha indotto la sospensione di tutte le attività operative già alla fine del primo semestre del corrente anno.

Nel terzo trimestre del 2022, in conseguenza anche degli ulteriori provvedimenti sanzionatori nei confronti della Federazione Russa, è risultata impossibile la prosecuzione delle attività anche su quei progetti precedentemente sospesi. Di conseguenza, il valore residuale dei relativi progetti è stato eliminato dal Portafoglio Ordini.

La situazione patrimoniale relativa a tali progetti continua ad esprimere un sostanziale equilibrio e non si prevede intervengano modifiche significative in conseguenza della definitiva interruzione dei contratti.

***

Aggiornamento sul Programma di Euro Commercial Paper

Con riferimento al Programma di Euro Commercial Paper per l'emissione di una o più note non convertibili lanciato dalla Società ed annunciato al mercato in data 16 dicembre 2021, si comunica che, alla data del 30 settembre 2022, il programma risulta utilizzato per un importo di 13,1 milioni di euro, con scadenze delle note pari a €10,6 milioni in ottobre 2022 e per €2,5 milioni a dicembre 2022.

Il tasso di interesse medio ponderato sulle passività finanziarie in essere è pari a circa 0,977%; nel terzo trimestre del 2022 sono state complessivamente emesse note per €15,1 milioni e rimborsate per €52,1 milioni.

***

Conference Call in Webcast

I risultati al 30 settembre 2022 saranno illustrati oggi alle ore 17:30 nel corso di una conference call in audio-webcast tenuta dal top management.

La conference call potrà essere seguita in modalità webcast collegandosi al sito internet www.mairetecnimont.com e cliccando sul banner “Risultati 9M 2022” nella Home Page oppure attraverso il seguente link:

https://87399.choruscall.eu/links/mairetecnimont221027.html

In alternativa alla modalità webcast sarà possibile partecipare alla conference call chiamando uno dei seguenti numeri:

Italy: +39 02 3621-3011

UK: +44 121 281-8003

USA: +1 718 705-8794

La presentazione illustrata dal top management sarà disponibile dall’inizio della conference call sul sito di Maire Tecnimont nella sezione “Investitori/ Risultati e Presentazioni/Risultati Finanziari”

(https://www.mairetecnimont.com/it/investitori/risultati-e-presentazioni/risultati-finanziari). La presentazione sarà altresì messa a disposizione sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it).

***

Fabio Fritelli, in qualità di dirigente preposto alla redazione dei documenti contabili societari, dichiara - ai sensi del comma 2, articolo 154-bis del D. Lgs. n. 58/1998 (“Testo Unico della Finanza”) - che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri e alle scritture contabili.

Il Resoconto Intermedio di Gestione al 30 settembre 2022 sarà messo a disposizione del pubblico, presso la sede legale della Società in Roma e la sede operativa in Milano, sul sito internet www.mairetecnimont.com nella sezione “Investitori” – “Risultati e Presentazioni” nei termini di legge, nonché sul meccanismo di stoccaggio autorizzato “1info” (www.1info.it).

Questo comunicato stampa, e in particolare la sezione intitolata “Evoluzione prevedibile della gestione”, contiene dichiarazioni previsionali. Queste dichiarazioni sono basate sulle attuali stime e proiezioni del Gruppo, relativamente ad eventi futuri e, per loro natura, sono soggette ad una componente intrinseca di rischiosità ed incertezza. I risultati effettivi potrebbero differire significativamente da quelli contenuti in dette dichiarazioni a causa di una molteplicità di fattori, incluse una continua volatilità ed un ulteriore deterioramento dei mercati del capitale e finanziari, variazioni nei prezzi delle materie prime, cambi nelle condizioni macroeconomiche e nella crescita economica ed altre variazioni delle condizioni di business, oltre ad altri fattori, la maggioranza dei quali è al di fuori del controllo del Gruppo.